股票十倍杠杆炒股平台 百亿遗产争夺战: 豪门内斗一年后, 400亿家产只剩200亿!

还有人记得一年前后妈与长子夺权的豪门宫斗事件吗?

去年上半年,市值400多亿的杉杉集团遭遇了成立30年以来最为动荡的一段时间,2月份,公司创始人郑永刚因突发疾病意外离世,在经过一个月的梳理和调动后,公司董事会选举郑永刚之子郑驹接任公司董事长一职。

谁曾想在选举关键时刻,与郑永刚在2017年结婚的遗孀周婷却突然现身表示,基于继承关系,自己才是杉杉股份的实际控制人,董事会未经自己审议就擅自发起议案,将导致上市公司治理结构与实控人完全脱节,对公司规范运作产生重大不利影响。

随后,周婷向法院申请冻结了其享有继承权部分的股份。

后妈与长子夺权的豪门纠葛在当时可谓是吸引了一地的眼球,闹的全网皆知,我们当时也做过一期视频梳理了其中的股权关系,并最终得出结论:周婷想要直接继承郑永刚公司实控人身份的可能性并不大,之所以要闹这么一出,更大的原因是要争取和置换能够攥在手里的利益。

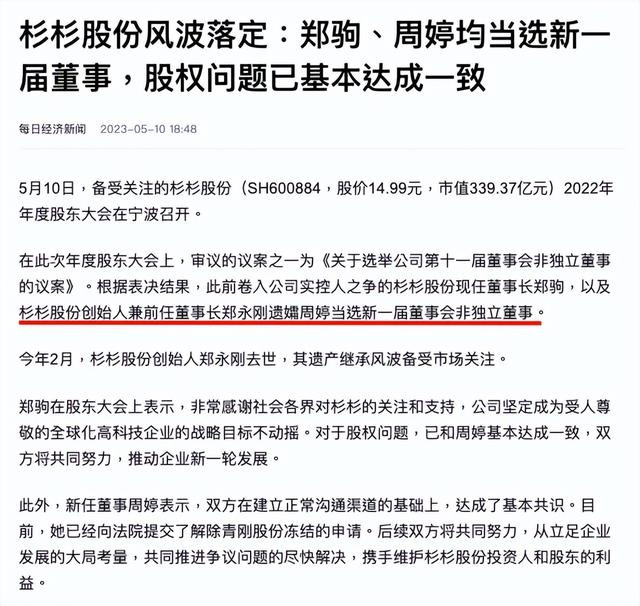

后续的发展也确实如此,2023年5月10日,杉杉股份发布公告表示,周婷当选为公司董事会新一届董事,后续将与董事长郑驹一起,共同努力推动企业新一轮发展。

如今一年的时间过去了,杉杉股份发展的怎么样了?这两个曾经翻脸反目的“家人”,如今真的能坐到一块,搁置争议共同发展吗?

先上结果:杉杉股份过去一年的发展并不理想,在公司前不久发布的2023年财报中,杉杉股份实现了190.7亿的营收,同比下降12.13%,归母净利润录得7.65亿,同比爆减71.56%,扣非后的数据更是只剩下了2.46亿,同比下降了89%。

受此影响杉杉股份在过去的一年里股价不断下跌,其市值由去年的430亿一路下滑至224亿,蒸发了近200亿。

表面上看,内斗和企二代的仓促接班似乎给这家行业龙头公司的业务带来了不少影响,但如果观察的再仔细点,就会发现其中一些颇为微妙的地方。

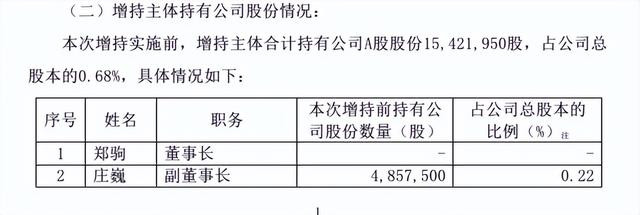

去年8月,在股价下滑最剧烈的阶段,杉杉股份曾对外发布公告表示,公司8名高管决定联合出资2000-4000万元对股票进行增持,以此稳定市场信心。

结果直到今年的2月29日,杉杉股份的高管们合计增持了2093.74万元,其中董事长郑驹的增持份额为2072.87万元,占比99%。

这场豪门内斗真的结束了吗?身为负极材料和偏光片两大业务的全球性龙头企业,杉杉股份为什么会在新能源行业蓬勃爆发的时间点,收获了如此难看的财报?郑驹千万增持动作的背后,又透露出了这位豪门接班人的哪些意图呢?

02

杉杉股份,在A股市场上又被称为转型最为成功的一家企业。

1992年,郑永刚在宁波成立杉杉股份,公司于1996年在上交所上市,成为了中国服装行业的首家上市公司,商业目光敏锐的郑永刚在上市不久后便察觉到了服装行业日益激烈的竞争,于是在1999年成立了杉杉科技,踏足到了锂电池负极材料领域。

乘着智能手机和新能源汽车的东风,随后的二十年里,杉杉股份顺利的从一家服装企业转型成了世界顶尖的材料科技企业,根据公司财报显示,负极材料和偏光片两大业务的营收占比分别为38.1%和53.99%,合计达总营收的9成,而在两项业务上,杉杉股份的市场占比均为全球第一,目前已经可以说是国内新能源行业的代表性企业之一。

那么,杉杉去年的业务究竟发生了什么变化,导致公司净利润出现了如此大的波动?

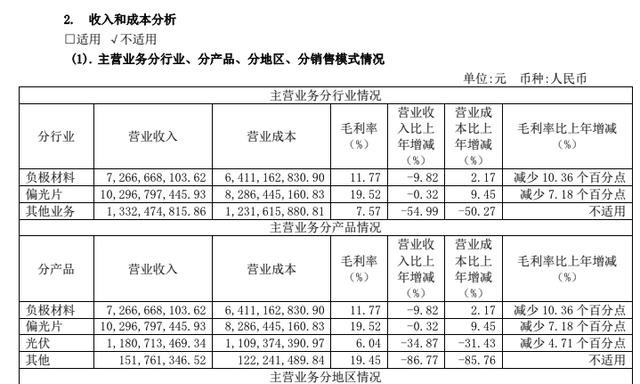

财报显示,2023年,杉杉销售的负极材料约为26.44万吨,同比增长44%,然而在销量出现如此大幅增长的情况下,业务营收却同比下滑了9.8%,录得了72.67亿的成绩,业务毛利更是从20%下探至11.77%。

很显然,问题不在杉杉身上。

商业的运转是有周期的,在新能源发展早期,由于负极材料产能较少,每吨价格最高曾达到5.8万元,这也使得彼时的杉杉股份得到了丰厚的回报,市值一度上涨至600亿左右。

然而随着行业的爆火,资本涌入带来的产能扩张,负极材料的供应在2023年进入了过剩周期,根据上海钢联的数据显示,2023年全球负极材料产能约为256万吨,但全球下游需求仅为136万吨,供给严重过剩,受此影响,其价格下探至3.5万元左右,降幅约为40%。

这也使得杉杉的负极材料在销量增长的同时,反而录得营收下降。

而另一项业务偏光片,则是下游液晶LCD面板的重要原材料,杉杉在偏光片业务上同样遭遇了周期危机,不过导致产品价格下跌的并不是供给侧,而是需求疲软。

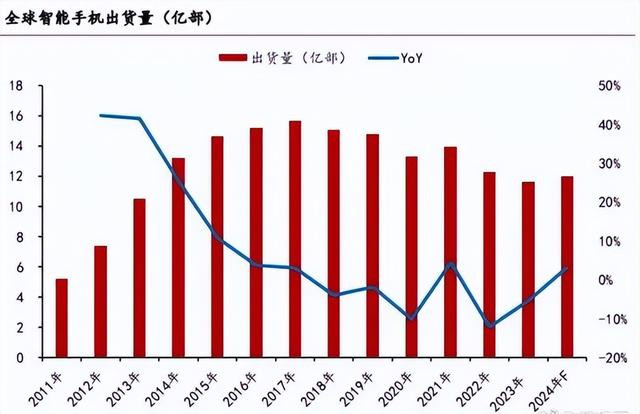

2021年以后,随着全球经济增速的放缓,消费电子市场出现了大面积疲软,数据显示,2022年全球智能手机出货量为12.07亿台,同比下降9%,2023年则为11.52亿台,同比下降3.8%。

具体到杉杉的偏光片业务上,2023年偏光片的销量同比增长了10%,但业绩营收反而同比下降了1亿元,受此影响,其毛利率出现了7%左右的下滑。

从两大主要业务来看,他们的营收虽然有所降低,但幅度却都不大,在这种情况下,为什么公司的扣非净利润会下滑了近90%,在过去的一年里,杉杉在两大业务之外的运营,究竟发生了什么?

03

郑驹出任董事长后,杉杉股份过去一年里最大的动作,就是大面积的剥离公司偏光片和负极材料以外的业务。

去年2月,杉杉对外交割了电解液业务子公司51%的股权;4月,出售了光伏电站业务子公司90%的股权;7月,出售东莞杉杉;今年1月,又出售了宁波杉杉子公司90%的股权。

大幅剥离资产,带来的最直接后果就是其财报中的资产减值损失同比增加180%,达到了3.87亿元,这部分的数据,再加上两大主营业务的营收波动,直接导致了杉杉财报的大滑坡。

商业的周期性低谷,通常来说也是一个行业开始进行兼并重组的信号。

一方面,行业头部企业凭借爆发期获得的收入基础,相较于中小型企业的抗风险能力更高,技术能力也更强,这为他们兼并提供了基础;另一方面在低谷时通过兼并扩张的成本也比自建产线要低的多。

但作为负极材料和偏光片产业的世界龙头,杉杉股份在过去一年里却极少有兼并扩张的动作,少有的应对风险的手段,就是在内部通过降本增效的方式压减生产成本。

而在公司营收本就不甚理想,且行业正处低迷的时期来剥离公司非核心业务,这种一定会导致商誉减值从而影响财报的运营策略,如果正常解读,那么不外乎就是轻装上阵厚积薄发,但如果厚黑一点理解的话,这其中的意图就有点耐人寻味了。

回到豪门宫斗的事件上来,尽管郑驹与周婷在去年达成了友好的协商,郑驹最后也成功出任董事长一职接班企业,但不可否认的是,凭借着郑永刚合法妻子的身份,以及婚姻存续期间生育的三子,周婷显然分割走了杉杉不少的股份。

而在公司股价低迷时期出资2000万增持股票的董事长郑驹,你当然可以将之解读为提振市场信心,但这种举动显然也让他的持股比例更进一步上涨,或者说挽回了一定的损失。

换个角度想,又有那个接班人会希望自己接手运营的第一年,企业的成绩就出现下滑了呢?

除非,股价的走势和他的获利方向是一致的,那么在这种基础上,逆市剥离非核心业务,主动放出一份难看的财报的用意,就不难理解了。

当然,以上厚黑部分的观点只是个人揣测,不构成任何形式的投资意见。

作为负极材料和偏光片的龙头企业,他在本轮周期内其实也面临着不小的挑战,比如在偏光片方向,公司主营的是LCD面板业务,但随着技术的发展,智能手机行业正在逐渐经历由LCD向OLED转型的趋势。

而在负极材料方面,抛开固态电池这一已经初现端倪的产业技术不谈,在新能源产业蓬勃迸发的背景下,新能源厂商必然会对电池组的技术与成本提出更多指标,而这些趋势也将顺着产业链传导到杉杉身上,对其提出更多的要求

总结来说就是一句话,在产业趋势仍在不断变化的当下,作为接班人的郑驹不可能躺在父亲的成果上摆烂,他所以迎接和面对的挑战,还有很多。

好了,以上就是本期的全部内容,我是爱讲商业故事的咨云君股票十倍杠杆炒股平台,我们下期再见!

随便看看

- 2025-11-11手机股票配资软件 此次选择“清风玉露膏”这一蕴含中医智慧

- 2024-10-07股票十倍杠杆炒股平台 江阴银行高管于干增持12.36万股

- 2024-10-06股票十倍杠杆炒股平台 从0%到5%, 一周内实现? 中信

- 2024-10-05股票十倍杠杆炒股平台 浙江永强斥资6110万元临海再拿地

- 2024-10-04股票十倍杠杆炒股平台 南山控股:公司及下属公司累计实际发